“Doğada birçok düzenlilik vardır. Kıştan sonra bahar gelir. Gecenin ardından gündüz gelir” diyen yatırım uzmanı Arkadiusz Sieroń, Fed’in sıkılaştırma döngüsünden sonra bir durgunluk geldiğini söylüyor. Uzmana göre, bu ay Fed muhtemelen niceliksel genişlemeyi (QE) sonlandıracak ve federal fon oranını yükseltecek. Bu gelişme, bir sonraki ekonomik krizi tetikleyecek mi? Arkadiusz Sieroń’ın bu soruya cevap arayışını ve altın fiyatları için tahminlerini, kendi anlatımıyla Kriptokoin.com okuyucuları için hazırladık.

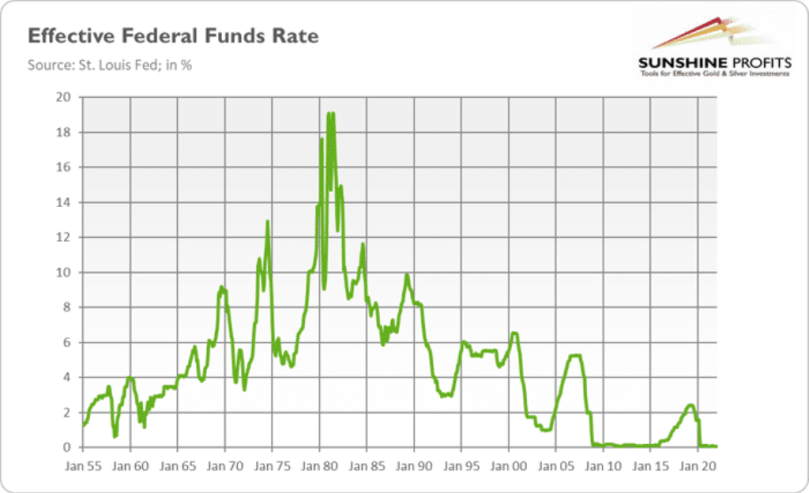

Fed faiz artışlarının etkilerine tarihsel perspektiften bakış

Elbette daha nüanslı, ancak temel mekanizma oldukça basit kalıyor. Faiz oranlarındaki kesintiler, uzun süre çok düşük seviyelerde tutulması ve varlık alımları (diğer bir deyişle, kolay para politikası ve ucuz para) aşırı risk almaya, yatırımcıların rehavetine, canlanma dönemlerine ve fiyat balonlarına yol açıyor. Aksine, faiz artışları ve piyasalardan likiditenin çekilmesi (yani para politikasının sıkılaştırılması) ekonomik çöküşleri, varlık balonlarının patlamasını ve durgunlukları tetikliyor. Bunun nedeni risk, borç ve kötü yatırımların miktarının çok yüksek olması.

Tarihçiler yalan söyler ama tarih asla söylemez. Aşağıdaki grafik, Fed’in sıkılaştırma döngüsü ile ABD ekonomisinin durumu arasındaki ilişkiyi açıkça doğruluyor. Görüldüğü gibi, genel olarak, tüm durgunluklardan önce faiz oranlarındaki artışlar geldi. Örneğin, 1999-2000’de Fed, faiz oranlarını 175 baz puan artırarak dot-com balonunun patlamasına neden oldu. Başka bir örnek: 2004 ile 2006 arasındaki dönemde, ABD merkez bankası oranları 425 baz puan artırdı, bu da konut balonunun patlamasına ve Büyük Durgunluğa yol açtı.

2020’deki ekonomik düşüşün ABD para politikasından değil, pandemiden kaynaklandığı iddia edilebilir. Ancak 2019’da getiri eğrisi tersine döndü ve repo krizi Fed’i faiz indirimine zorladı. Bu nedenle, Büyük Kilitlenme olmasaydı, bu kadar derin olmayacak olsa da, durgunluk muhtemelen her halükarda gerçekleşecekti.

Ancak, tüm sıkılaştırma döngüleri durgunluğa yol açmaz. Örneğin 1960’ların ilk yarısındaki, 1983-1984’teki veya 1994-1995’teki faiz artışları ekonomik çöküşlere neden olmadı. Bu nedenle, daha önce başarılması zor olsa da, teorik olarak yumuşak bir iniş mümkün. Son üç para politikası sıkılaştırma vakası ekonomik tahribata yol açtı.

Mevcut ortamda Fed ne yapabilir veya ne yapacak?

Yüksek enflasyonun Fed mühendisinin yumuşak bir iniş yapmasına yardımcı olmayacağını söylemeye gerek yok. Buradaki kilit sorun, ABD merkez bankasının enflasyonist bir kaya ile sert bir iniş arasında olması. Fed’in enflasyonla mücadele etmesi gerekiyor, ancak ekonomiyi yavaşlatabilecek ve hatta bir durgunluğu tetikleyebilecek agresif artırımlar gerektiriyor. Diğer bir konu ise yüksek enflasyonun kendi başına yıkıma yol açması. Böylece, evcilleştirilmemiş olsa bile, ekonomiyi stagflasyona sokarak zaten bir durgunluğa yol açacak. Lütfen ABD enflasyon tarihini gösteren aşağıdaki tabloya bir göz atın.

Görüldüğü gibi, yıllık TÜFE oranı her seferinde %5’in üzerine çıktığında, buna ya bir durgunluk eşlik etti ya da onu takip etti. Bu tür son vaka 2008’de küresel mali kriz sırasındaydı. Ancak aynısı 1990, 1980, 1974 ve 1970’te de oldu. Önümüzdeki yıllar için iyiye işaret değil.

Bazı analistler şu anda normal bir iş döngüsü yaşamadığımızı savunuyorlar. Bu görüşe göre, bir pandemi krizinden kurtulma, savaş sonrası seferberliğin sona ermesine oldukça benziyor. Bu nedenle yüksek enflasyon mutlaka ekonominin aşırı ısınması anlamına gelmiyor ve ani bir durgunluk olmadan sübvansiyon yapılabilir. Elbette arz kıtlığı ve bastırılmış talep mevcut enflasyonist döneme katkıda bulundu, ancak para arzının rolünü unutmamalıyız. Artışı göz önüne alındığında, Fed enflasyonu düşürmek için para politikasını sıkılaştırmak zorunda. Ancak, yüksek borçluluk ve Wall Street’in ucuz likidite bağımlılığı göz önüne alındığında, bu tam olarak bir durgunluğu tetikleyebilecek şey.

TweetTelegramWhatsApp

. Bu durum da, altının bu yıl durgunluğun desteği veya güçlü beklentileri olmadan yaşamak zorunda kalacağını ima ediyor.</p><p>Son dakika gelişmelerden anında haberdar olmak için bizi <strong>Twitter’</strong>da, <strong>Facebook</strong>‘ta ve <strong>Instagram</strong>‘da takip edin ve <strong>Telegram</strong> ve <strong>YouTube</strong> kanalımıza katılın!</p><div><div><h3>Bunu paylaş:</h3><div><div data-href=)